トップページ > インフォメーション(個人法務) > 相続−相続の手続き

相続の手続き

相続には数多くのステップがあります。

期限が決まっている手続きも有りますし、専門知識がなければ処理をすることが難しい手続きもあります。

もちろん、人によっては必要ない手続きもあるので、個別に検討していかなければなりません。

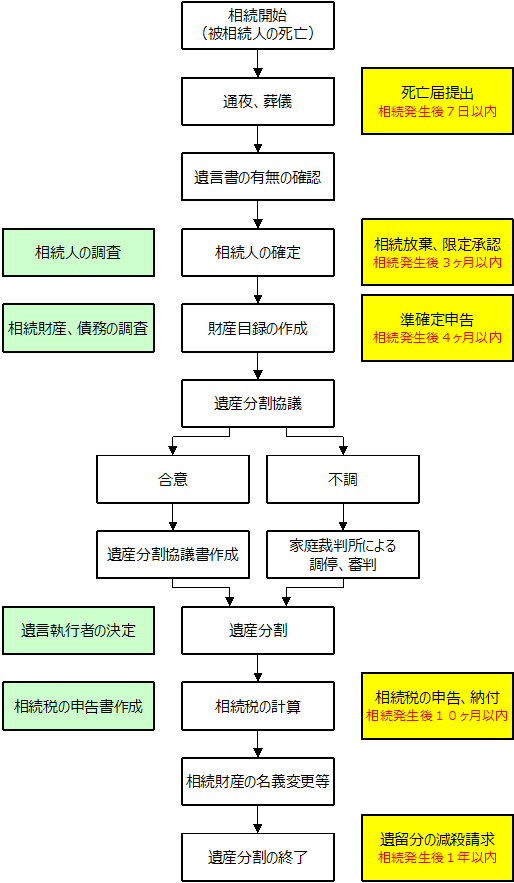

相続の流れをまとめると以下のようになります。

相続の流れ

相続は、一般的に上記のように進んでいきます。

相続のポイントをまとめると以下のようになります。

このページの先頭へ

相続のポイント

相続のポイントは以下の5点になります。

1、遺言書の有無の確認

2、相続人・財産の把握、及び調査

3、遺産分割協議

4、名義変更を行う

5、期限を守る

1、遺言書の有無の確認

相続開始後、まずすべきことは「死亡届の提出」と、この「遺言書の有無の確認」です。

遺言書の有無によって、相続人や相続分が変わってきます。

◆遺言書が有る場合

遺言書に記載されている人物が相続人となり、相続分も記載されている通りになります。

ただし、民法の規定で相続人になることが予定されている人物(法定相続人)の民法で定められた最低限の相続分(遺留分)を侵すような遺言書の場合、法定相続人が遺留分を求めての請求(遺留分の減殺請求)を行うことがあります。

また、遺言書によっては家庭裁判所の検認が必要になります。

その対象となるのは、自筆証書遺言、秘密証書遺言で、公正証書遺言は検認の必要性はありません。

◆遺言書がない場合

法定相続人が相続人となり、相続分は民法で規定された相続分(法定相続分)となります。

法定相続人は、配偶者、子、両親、兄弟姉妹となっています。

ただし、相続財産の受け取りには優先順位があります。

配偶者は常に相続人となり、

第一順位=子

第二順位=両親

第三順位=兄弟姉妹

という順番で相続人となります。

子がいる場合、配偶者と子が相続人となります。

子がいない場合、配偶者と両親が相続人となります。

子がおらず両親もすでに死亡している場合、相続人は配偶者と兄弟姉妹になります。

2、相続人・財産の把握、及び調査

相続人が何人いるのかは、遺産分割にも大きく影響してきます。

相続人が一人増えるだけで、相続分が変化します。

亡くなった父親の隠し子がひょっこりと現れる可能性もあります。

うちに限ってそんなことはない・・・と思われても、念のために一度戸籍を取るなどして調査をする必要性があります。

また、財産がどれだけ残っているのかは相続人なら気になるところ。

相続税にも関係してくるので、財産の把握、調査は必須です。

権利書、固定資産税の納税通知書(又は名寄帳)、通帳、残高明細書などから遺産を把握します。把握をしたら、おおまかに財産の評価をします(土地は路線価や倍率表、建物は固定資産税の評価を参考に)。

◆相続税の申告が必要かどうかについて

遺産が相続税の基礎控除額※を超えている場合には相続税の申告が必要になります。必要かどうか微妙な場合や必要な場合には、税務署又は税理士の先生にご相談ください。

※相続税の基礎控除額=3千万円+6百万円×法定相続人の数

◆預貯金の口座は閉鎖されます◆

金融機関が死亡情報を入手した場合には、財産の保全のため口座を閉鎖します。閉鎖を解除するには、相続人全員の同意書又は遺言書や分割協議書が必要です。

3、遺産分割協議

相続で一番モメるのがこの「遺産分割協議」です。

誰がどれだけ相続するのか。個人個人の思惑があらわになるので慎重に行わなければなりません。時には譲歩も必要です。

話し合いがまとまらなければ、家庭裁判所での調停や審判が待っていることを忘れないでおきましょう。

調停や審判に持ち込まれると、経済的、時間的に損失を被ることになりますし、精神的苦労も計り知れません。

それだけでなく、調停、審判になったことを機に家族の縁がなくなってしまうこともあるようです。

上手くまとまった場合、遺産分割協議書を作成しておきましょう。

遺産分割協議書があれば、後々モメることもありません。

4、名義変更を行う

遺産分割が終わったら、被相続人の名義になっているものを相続人名義に変更する必要があります。

遺言書や遺産分割協議書で名義変更をします。

対象となるのは、主に不動産、預貯金、株式で、その他生命保険、損害保険、自動車、ゴルフ会員権、電話加入権などがあります。

不動産は、被相続人の名義のままになっていると売却や取壊しが出来ません。

また、トラブル防止の意味でもきちんと名義を変更しておきましょう。

5、期限を守る

相続の手続きには期限が決まっているものがあります。

| 期限 | 対象 | 提出、申告先 |

| 7日以内 | 死亡届提出 | ・死亡者の死亡地、本籍地の役所 ・届出人の所在地の役所 |

| 3ヶ月以内 | 相続放棄、限定承認の申述 | 被相続人の最後の住所地の家庭裁判所 |

| 4ヶ月以内 | 準確定申告 | 被相続人の死亡当時の納税地の税務署長 |

| 10ヶ月以内 | 相続税の申告、納付 | 死亡した人の住所地を所轄する税務署 |

| 1年以内 | 遺留分の減殺請求 | 受贈者または受遺者に対する意思表示 |

※詳細

・死亡届提出

⇒死亡の事実を知った日から7日以内

提出しないと・・・

⇒火葬許可が下りない

年金を受け取りすぎることになり、返還しなければならなくなる

・相続放棄、限定承認の申述

⇒自己のために相続の開始があったことを知ったときから3か月以内

申述しないと・・・

⇒多額のマイナスの遺産があったとしても、単純承認したとみなされる

・準確定申告

⇒相続の開始があったことを知った日の翌日から4か月以内

申告しないと・・・

⇒追徴税を請求される場合がある

※より詳しいことは税理士の先生にお尋ねください

・相続税の申告、納付

⇒被相続人が死亡したことを知った日の翌日から10か月以内

申告、納付しないと・・・

⇒延滞税が課せられる

※より詳しいことは税理士の先生にお尋ねください

・遺留分の減殺請求

⇒相続の開始及び減殺すべき贈与または遺贈があったことを知った時から1年以内

相続開始の時より10年を経過したときも同様

請求しないと・・・

⇒法定相続人として最低限取得できる遺留分を得られない

このページの先頭へ

.gif)